新株予約権・優先株評価

新株予約権・優先株評価について

エクイティファイナンスにおいては、多様化する企業のファイナンスニーズに即し、エクイティオプションの構造を含んだ新株予約権、優先株などが活用されるケースが増加しており、その商品性は年々複雑化しています。

当社では高度なオプション理論の研究と、豊富な案件実績で培ったノウハウを駆使し、複雑な商品性を持つ新株予約権、転換社債型新株予約権付社債、転換権付優先株、及びストックオプション(有償ストックオプション(注1)を含む)に関する評価やコンサルティングを行います。(注2)

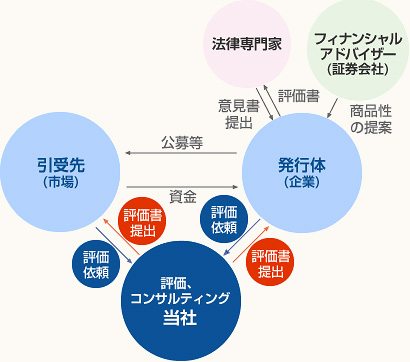

非有利発行を検証したい発行企業、発行条件の妥当性を分析したい引受先のいずれに対しても、公正中立な立場で評価を行います。

また、法務、税務、会計をも視野に入れて、金融工学の見地から商品設計のアドバイスを行います。

当社は高い技術力を持つ新株予約権・優先株等の評価会社として、みずほグループに留まらず、多くの銀行、証券会社、弁護士事務所及び会計事務所などから案件を受諾しています。

(注1)

「有償ストックオプション」とは、役職員が金銭を支払い取得するストックオプションです。通常、中期計画上の営業利益、売上高などの目標達成をオプション行使の条件とするため、インセンティブの向上が期待されます。

(注2)

一般的には正確に評価する事が難しい、下記のような複雑な条件を考慮した評価が可能です。

- 株式への転換が、一度に全部は行えず、一定量に制限される。

- 一定量の株式への転換義務がある。

- (特定期間の)平均株価を参照する。

評価業務

近時、企業のファイナンス手段として、負債(銀行ローン、社債など)と資本(普通株式)の中間に位置するメザニンファイナンスが活用されています。

ハイブリッドファイナンスとは、このようなメザニンファイナンスの一つである劣後債あるいは劣後ローンのうち、格付会社から資本性を認定されたファイナンスを指します。

財務諸表上では負債に属するものの、格付会社による財務分析では一定割合を実質自己資本と認定される効果が見られます。

このような特性に着目した欧州の優良企業がハイブリッドファイナンスを盛んに活用し、我が国でも2006年以降ハイブリッド債の発行事例があります。

当社では、ハイブリッドファイナンスに関わる投資の意思決定に必要な分析を定量的手法により実施する他、ハイブリッドファイナンスの評価やリスク分析に関する研究を行っています。

評価業務

*利益相反の問題があるため、同一案件に対して株主と発行体から同時にご依頼を頂くことは出来かねますのでご留意下さい。