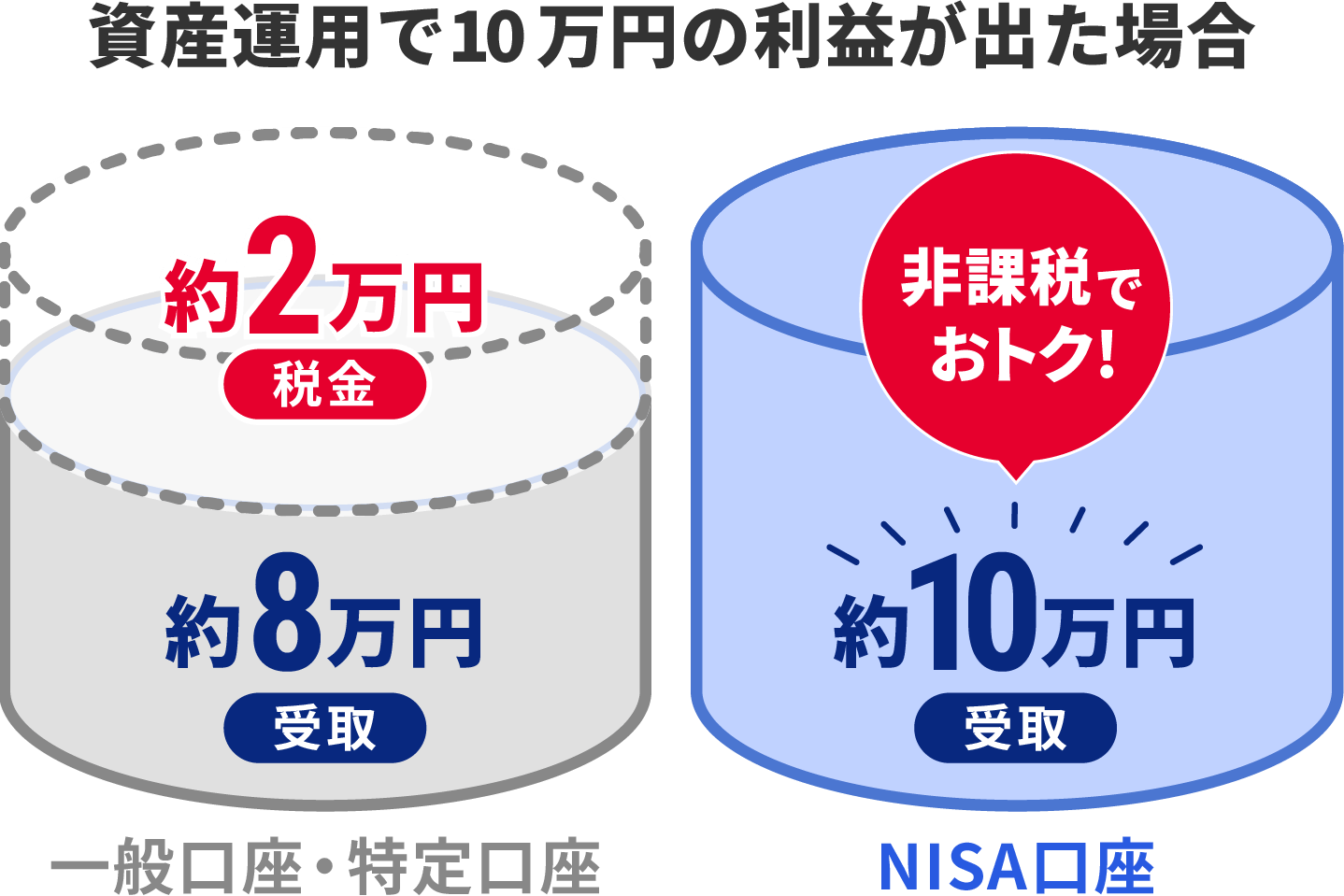

NISA(ニーサ)

少額投資非課税制度

資産形成を始めるならNISAから。

NISAとは、利益に税金がかからない国が資産形成を後押しするための制度。みずほ銀行では、少額の1,000円から始められます!

みずほ銀行のNISAの特徴

NISAを学ぶ

NISAを始める

NISAを始めるメリット

普通預金口座があればすぐに始められる!みずほ銀行で始める理由

メリット1

普通預金口座をお持ちの方は、投資信託口座開設の手続きが簡単

メリット2

お持ちの普通預金口座から、毎月自動で引き落とし。月1,000円から積立可能

メリット3

みずほダイレクトで、NISA・投資信託のお取引が可能

メリット4

みずほ銀行が選定したNISA対象商品のため、銘柄で迷う心配なし

メリット5

電話・オンライン・LINEなど気軽にご相談いただけるサポートが充実

メリット6

毎月1万円以上の積立投資信託の引き落としで、みずほマイレージクラブの「うれしい特典」が利用可能*1

- *1)みずほマイレージクラブの「うれしい特典」をご利用いただくためには、みずほダイレクト(インターネットバンキング)の初回登録が必要です。

- *2026年3月20日をもちまして、「毎月1万円以上の積立投資信託のお引き落とし」によるみずほマイレージクラブの「うれしい特典」のご提供を終了させていただきます。

2026年3月21日以降、「うれしい特典」をご利用いただくためのお取引条件についてはこちらをご確認ください。

あなたの投資スタイルは?投資枠の活用方法

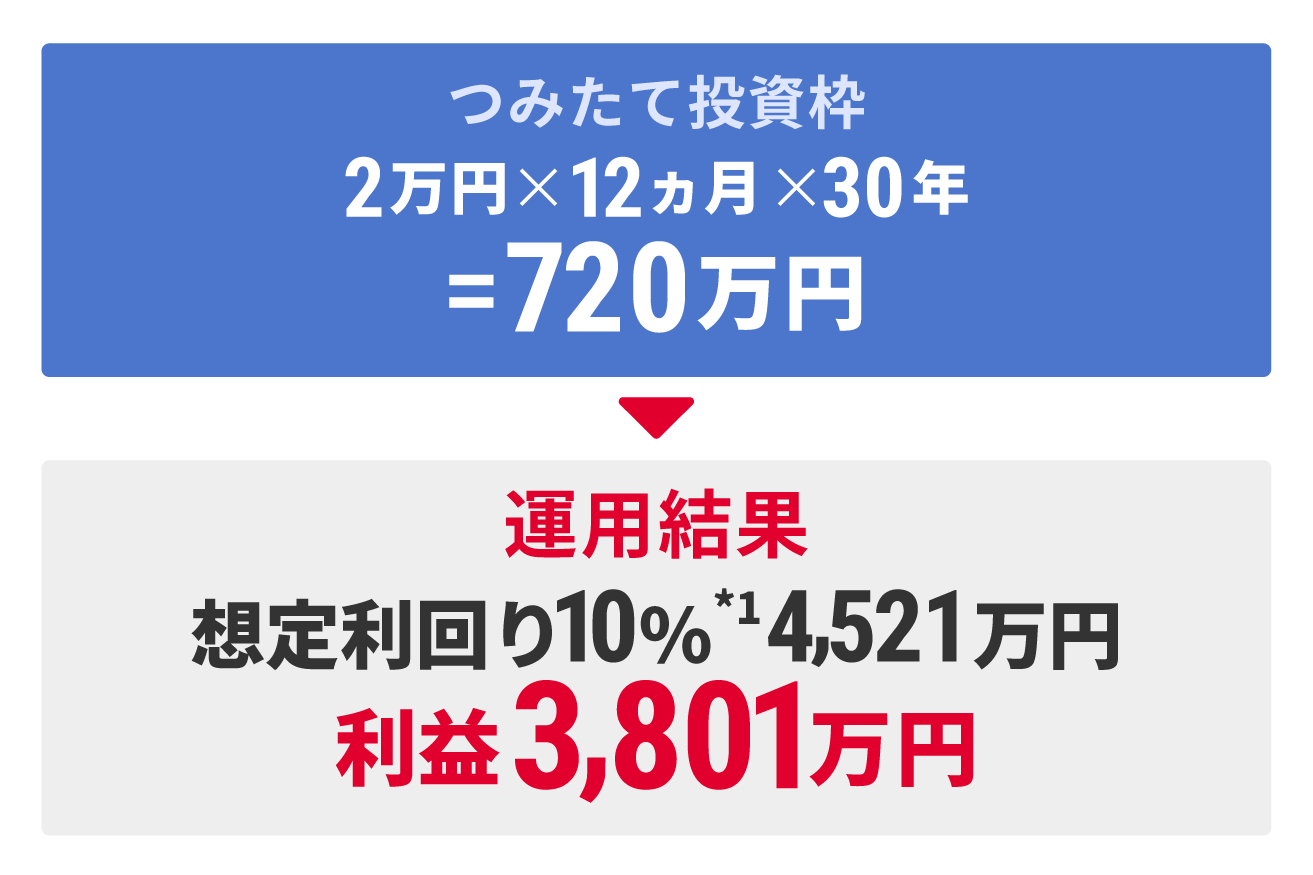

20代 年収400万円

余裕はないけど

少しずつ投資したい

無理のない金額で積立投資

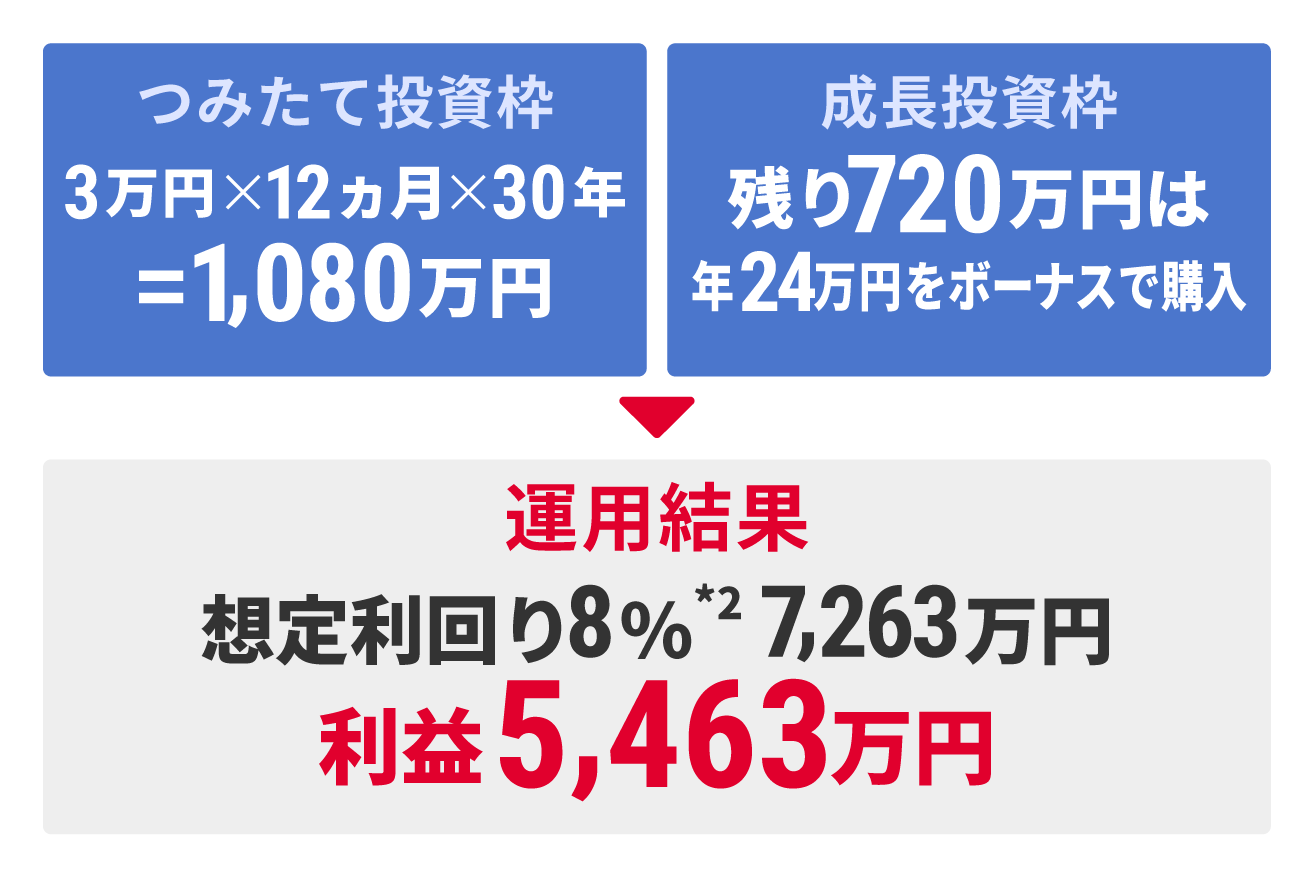

30代 年収500万円

コツコツ投資しつつ、

ボーナスも活用したい

積立+余裕のある時に一括投資

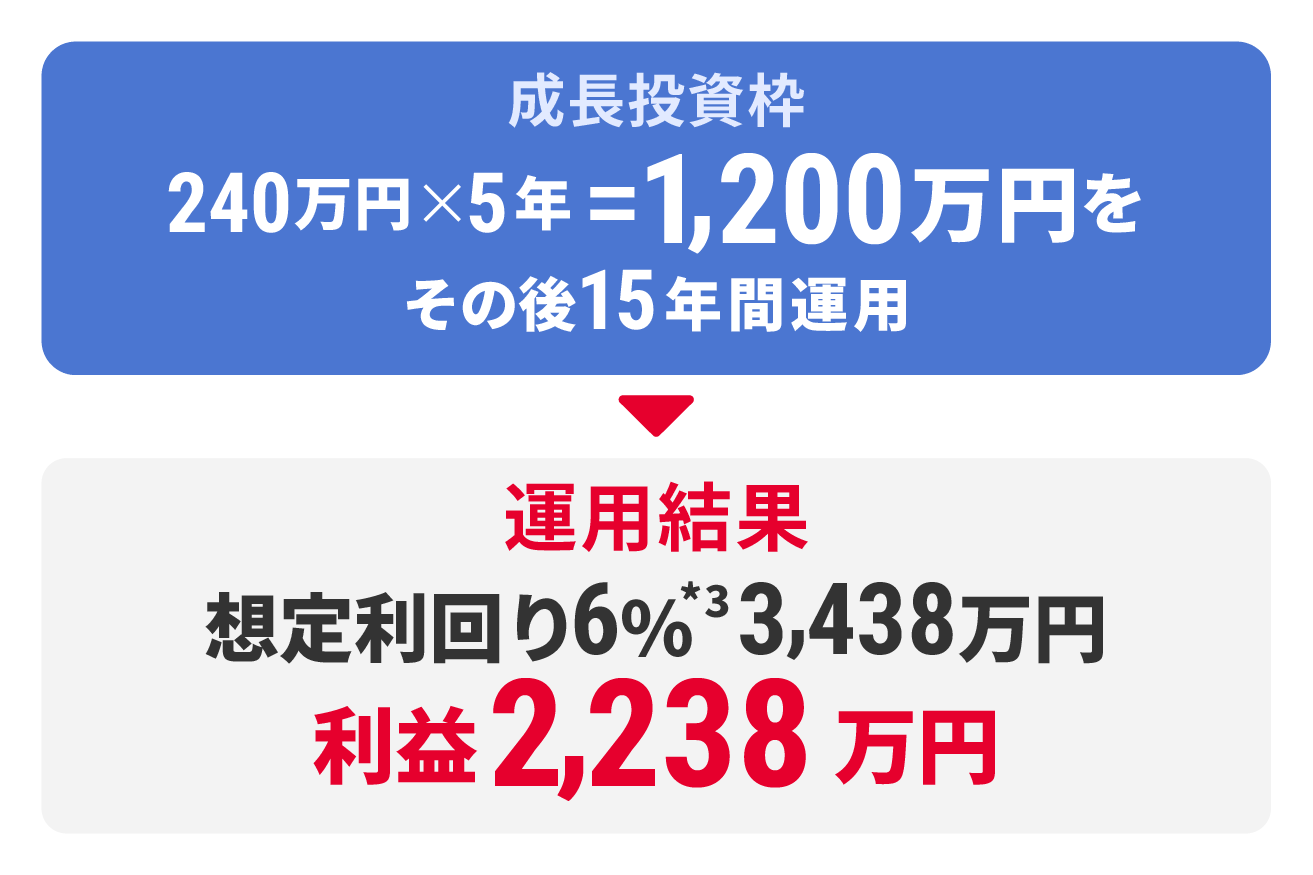

50代 年収700万円

資金に余裕があり

非課税枠を活用したい

まとまった金額を一括投資

- *1)代表的な米国株式の過去実績から算出

- *2)代表的な世界株式の過去実績から算出

毎月3万円に加え、投資開始後、半年毎に12万円ずつ増額投資した場合のシミュレーション - *3)代表的な国内外の株式・債券に25%ずつ均等に分散投資し、月次でリバランスした場合の過去実績から算出

当初5年は毎年240万ずつ投資を行い、6年目以降は追加投資せずに運用を行った場合です。

手数料や税金は考慮しておりません。 - *上記は過去の実績を示したものであり、将来の動向や投資成果を示唆・保証するものではありません。

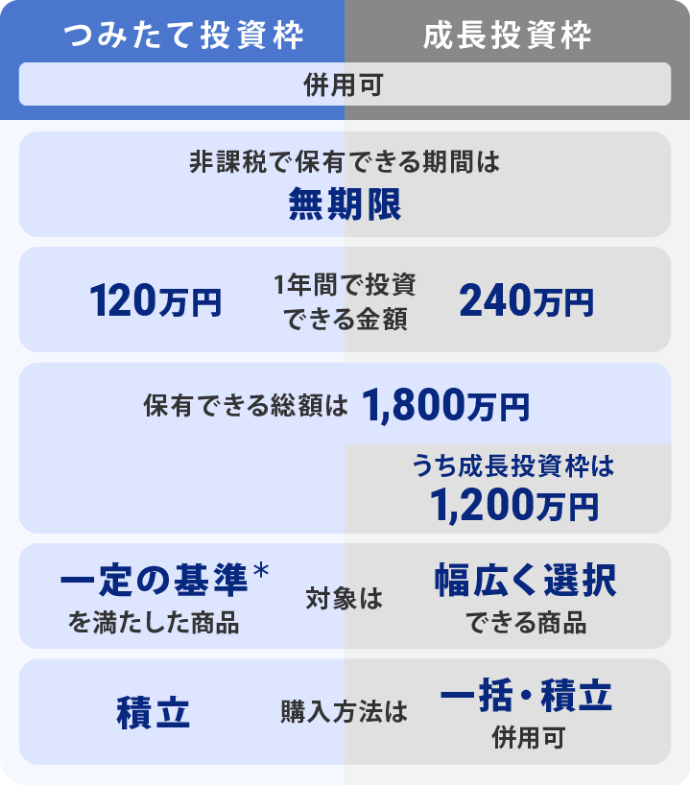

投資枠の違い

- *国が定めた条件を満たした、長期投資に適した投資信託商品

-

- 毎年120万円の非課税投資枠*1

- 成長投資枠と合わせて1,800万円の生涯投資枠

- 無期限の非課税期間

- 公募株式投資信託のうち一定の要件を満たすものが対象商品*2

- 少額からできる積立投資のみ可能

- 金融機関の変更可*3

- 18歳以上の国内居住者

口座を開設する年の1月1日現在 - 本人が運用管理者

- 払出制限なし

- 同一年において1人につき1口座

- 非課税対象は、非課税口座で保有する公募株式投資信託や上場株式等の配当所得、譲渡所得

- *1その年に使用しなかった非課税投資枠を翌年以降に繰り越すことはできません。途中売却は可能です。ただし、一度売却した非課税投資枠の再利用はできません。売却分の非課税保有限度額が翌年以降に再利用可能となります。

- *2みずほ銀行では「公募株式投資信託」のみ取り扱います。

- *3変更しようとする年の9月末までに、金融機関での変更手続きを完了する必要がございます。

-

- 毎年240万円の非課税投資枠*1

- 1,200万円の生涯投資枠

- 無期限の非課税期間

- 公募株式投資信託が対象商品*2

-

一度にまとまった資金での運用が可能

少額からできる積立投資も選択可能 - 金融機関の変更可*3

- 18歳以上の国内居住者

口座を開設する年の1月1日現在 - 本人が運用管理者

- 払出制限なし

- 同一年において1人につき1口座

- 非課税対象は、非課税口座で保有する公募株式投資信託や上場株式等の配当所得、譲渡所得

- *1その年に使用しなかった非課税投資枠を翌年以降に繰り越すことはできません。途中売却は可能です。ただし、一度売却した非課税投資枠の再利用はできません。売却分の非課税保有限度額が翌年以降に再利用可能となります。

- *2みずほ銀行では「公募株式投資信託」のみ取り扱います。

- *3変更しようとする年の9月末までに、金融機関での変更手続きを完了する必要がございます。

みずほ銀行が厳選のNISA対象商品ファンド

金融庁の基準をクリアし、みずほ銀行が選定した低コストの商品・ファンドから選ぶつみたて投資枠なら、選択肢が多すぎて迷うことなく初心者でも安心。

購入手数料が無料

低コストでも相談できる手厚いサポート*

市場平均を上回るリターンをめざす商品

- *同じ指数・運用戦略を用いた業界最低水準の商品と比べて、みずほ銀行の運用管理費用(信託報酬)の差は0.06%以内であることから(2024年3月1日時点)

気軽に相談できるみずほ銀行のアドバイザー

NISAも含めて、困ったときは、

何でもお気軽にご相談ください

かんたん&スピーディーNISAお申込の流れ

インターネットでお申込

ご用意いただくもの

マイナンバーカード

または

通知カード

運転免許証

ステップ1

お申込ページへアクセス

ステップ2

必要事項の入力やファンドを選択(所要時間:10分)

ステップ3

本人確認画像をアップロード(所要時間:5分〜)

ステップ4

申込受付完了メールが届く

インターネットでお申込

「投資信託口座・積立投信申込サービス」で「かんたん・スピーディー・いつでも」NISA口座の開設ができます。

店舗でもネットでも!

口座開設の詳しい手順やご相談窓口をご紹介

普通預金口座のお申込

みずほ銀行に普通預金口座をお持ちではないお客さまは口座開設のお申込をお願いいたします。普通預金口座を開設したら改めてNISA口座開設のお手続きをお願いいたします。

店舗でお申込

ご用意いただくもの

マイナンバーカード

または

通知カード

運転免許証

取引印鑑(シャチハタ等は使用できません)

普通預金口座を持っている方は、口座のキャッシュカードまたはみずほダイレクトご利用カード

店舗でお申込

予約したい店舗を検索し「来店予約」をお願いいたします。

他社からの金融機関変更

みずほ銀行以外の金融機関でNISAを運用している場合は、事前の手続きが必要です。

お客さまの声

20代・女性・会社員

早めに始めて正解でした!

NISAは早めに始めたほうが良いと聞いていたので、とりあえずNISA口座を作ろうと思って。みずほ銀行なら普段から使っている口座があるのでマイナンバーの届出により簡単に作れました!自信がなかったけど、電話で相談して商品・ファンドを選べました。思ったより簡単だったし、やって良かったです!

30代・男性・会社員

気軽に相談にいったら…

いろいろスッキリしました!

大きく生活が変わりはじめ、そろそろ「何か始めなきゃ」とは思っていたものの、何から手をつけたら良いか分からず…。ふとしたきっかけで、みずほ銀行に相談に行ったところ、アドバイザーの方が親身になって、将来の考えや今の状況を聞いてくれて、話すたびに現状が整理されていく感じがありました。NISAは、自分にあった提案の中で始めたのですが、預金できない自分に合っているなと思います。

お問い合わせ

受付時間:平日 9時00分~17時00分

- *12月31日~1月3日、土・日曜日、祝日・振替休日はご利用いただけません。

お知らせ

2017年以前にNISA⼝座を開設されたお客さまへお知らせ

2017年以前にNISA⼝座を開設され、2018年以降、NISA⼝座をご利⽤されていないお客さまにつきましては、2021年12⽉30⽇ ⽊曜⽇までにマイナンバーの届出をいただいていない場合には、2022年1⽉1⽇をもちましてNISA⼝座が廃⽌されました。NISA⼝座廃⽌後、NISA⼝座のご利⽤を希望される場合は、改めて非課税⼝座の開設申込をお願いいたします。

2020年にNISA口座にてご購入の投資信託は2024年12月末に非課税期間が終了します。

NISA制度に関するご注意事項

- NISAでは、すべての金融機関を通じて、口座開設する年の1月1日時点で18歳以上の個人のお客さまが基本的にお一人さま1口座に限り口座を開設いただけます(金融機関等を変更した場合を除く)。一定の手続きのもとで、金融機関の変更が可能ですが、金融機関の変更を行い、複数の金融機関で口座を開設した場合でも、各年において1つの口座でしか上場株式等を購入することができません。また、口座内の上場株式等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の投資枠を利用した場合、その年分について金融機関を変更することはできません。

- NISAでは、年間投資枠(つみたて投資枠120万円/成長投資枠240万円)と非課税保有限度額(1,800万円/うち成長投資枠は1,200万円まで)が設定され、NISA口座内の上場株式等を売却した場合、その売却した上場株式等が費消した非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

- NISA口座の開設が承認されなかった場合、当該NISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱われ、買い付けた上場株式等から生じる配当所得および譲渡所得等については、遡及して課税されます。

- NISAでは、税務上損失はないものとされ、特定口座や一般口座との損益通算はできません。また、譲渡損失の繰越控除もできません。

- 投資信託の分配金のうち、元本払戻金(特別分配金)はそもそも非課税であり、NISAによるメリットを享受できません。

- NISAで公募株式投資信託をご購入の際、海外休業日による振替日の変更や分配金の発生により、年間投資枠を超過して購入される場合があります。その際、超過した部分は課税口座で購入されます。

- 特定口座または一般口座で保有する上場株式等や、2023年以前のNISAやジュニアNISAを利用して保有する上場株式等を、2024年以降に開設されたNISA口座へ移管することはできません。

- つみたて投資枠では、積立契約(累積投資契約)の締結に基づき定期かつ継続的な方法により、投資信託の購入が行われます。なお、年間投資枠120万円を超える積立契約をすることはできません。

- つみたて投資枠に係る積立契約(累積投資契約)により購入された投資信託の信託報酬等の概算値が原則として年1回通知されます。

- 基準経過日(NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日および同日の翌日以後5年を経過した日ごとの日をいう)における口座開設者の氏名・住所の確認が必要となります。また、期間内(基準経過日から1年を経過する日までの間)に確認ができない場合には、NISA口座への上場株式等の受け入れができなくなります。

- みずほ銀行では、NISA口座の開設にあたって「投資信託総合口座」が必要となります。

- みずほ銀行では、NISAを利用して購入できる金融商品のうち、公募株式投資信託のみを取り扱っており、つみたて投資枠と成長投資枠の対象商品はみずほ銀行が選定する、一定の条件を満たす公募株式投資信託に限ります。

- みずほ銀行では、NISA口座と課税口座の両方で同一銘柄を保有する場合、個別元本が合算されます。

- NISAに関する注意事項等については、掲載日現在のものです。

投資信託ご購入に関するご注意事項

- 投資信託は預金等や保険契約ではありません。

- 投資信託は預金保険機構および保険契約者保護機構による保護の対象ではありません。

- みずほ銀行が取り扱う投資信託は、投資者保護基金による保護の対象ではありません。

- 投資信託の運用による利益および損失は投資信託をご購入のお客さまに帰属します。

- 投資信託は、その信託財産に組み入れられた株式・債券・リートなどの価格が、金利変動・為替変動、その発行者等に係る信用状況の変化などで変動し、基準価額(外国籍投資信託の場合は1口あたり純資産価格)が下落することにより損失を被り、投資元本を割り込むことがあります。外国籍投資信託は上記に加えて、外貨建てでは投資元本を割り込んでいない場合でも、為替変動により円換算ベースで損失を被り、投資元本を割り込むことがあります。

- みずほ銀行は投資信託の販売会社であり、投資信託の設定・運用は投資信託委託会社(外国籍投資信託の場合には管理会社)が行います。

- 投資信託の購入から換金・償還までの間に直接または間接的にご負担いただく費用には次のものがあります。

- *購入時手数料:最大3.575%(税抜3.25%)

- *運用管理費用(信託報酬):最大年率2.31%(税抜2.1%)

- *信託財産留保額:最大0.50%

- *監査費用・売買委託手数料等その他費用:実際の費用の種類・額および計算方法はファンドにより異なります。お客さまにご負担いただく費用等の合計額は、購入金額や保有期間等に応じて異なりますので表示することができません。

- 一部の投資信託には、信託期間中に中途換金できないものや、換金可能日時があらかじめ制限されているものもあります。

- 投資信託をご購入の際は、みずほ銀行がお渡しする最新の「投資信託説明書(交付目論見書)」および「目論見書補完書面」等の内容をご確認のうえ、ご自身でご判断ください。各書面はみずほ銀行の支店および出張所等の店舗(一部を除きます)にご用意しております。なお、みずほインターネット専用投信については、店舗等でのご相談や商品に関するご説明等は行っておりません。

その他のご注意事項

【つみたて投資枠での積立投信のお申込】

- NISAの開設にあたっては、金融機関を通じて申請し、税務署による審査が必要です。

- NISA口座が承認不可となった場合、つみたて投資枠に係る積立契約(累積投資契約)については、自動的に解約(中止)となります。

- NISA口座が承認不可となった場合に、既に当該NISA口座で買い付けた上場株式等(公募株式投資信託を含む)があるときは、原則、特定口座へ払い出しされます。ただし、特定口座が開設されていない場合や同一の上場株式等(公募株式投資信託を含む)を一般口座で保有されていたときは一般口座に払い出しされます。

【成長投資枠での積立投信のお申込】

- NISAの開設にあたっては、金融機関を通じて申請し、税務署による審査が必要です。

- NISA口座が承認不可となった場合、積立契約(累積投資契約)については、課税口座での買付が継続されます。

- NISA口座が承認不可となった場合に、既に当該NISA口座で買い付けた上場株式等(公募株式投資信託を含む)があるときは、原則、特定口座へ払い出しされます。

ただし、特定口座が開設されていない場合や同一の上場株式等(公募株式投資信託を含む)を一般口座で保有されていたときは一般口座に払い出しされます。

(2026年2月2日現在)