みずほのNISAご相談室

NISAが気になっていたけれど、

忙しくて始められなかったミカさん。

子どもの教育費や

老後の資金が心配で、

近所にあるみずほ銀行の

ライフプランアドバイザーに

相談してみました。

今回のご相談者/回答者

子どもが少し大きくなり、やっと将来のことを考える余裕もでてきました。教育費や老後資金のためにも、話題のNISAを始めたほうがいいのでは?と考えています。

■世帯年収:695万円

・自身 292万円(契約社員)

・夫 403万円(正社員)

■保有資産:総額878万円

・貯蓄 398万円

・定期積立 480万円(月3万円・23歳から積立開始)

・貯蓄 398万円

・定期積立 480万円

(月3万円・23歳から積立開始)

■月の想定投資額

・1万円

■住宅ローン

・1,610万円

ライフプランアドバイザー歴5年目のベテラン。子育て中の自身の経験を活かし、子どもの教育も老後資金も見据えた細やかな収支バランスの整理が得意。

NISAは本当にお得なの?

「投資」って危なくないの?

ライフプランアドバイザー

みずほさん(以後:みずほ)

ご来店いただきありがとうございます。どのようなことにお悩みでしょうか?

ミカさん(以後:相談者)

子どもが2人いるので、教育費や老後のための資金など、そろそろ将来のお金のことをしっかり考えたくて。

相談者

世間でもよく聞くNISAについて、本当はもっと前から考えたかったのですが、忙しくて乗り遅れてしまい…。あらためて制度や積立額などについて伺いたいです。

みずほ

承知いたしました。私も子育て中なので、日々の忙しさはよく分かります。

それでは、本日はお子さまの教育費やお客さまの経済状況も考慮したNISAの活用方法や資産形成についてご案内しますね。

みずほ

まずは、NISAの制度はご存じですか?

相談者

NISAを始めようと思ったときに少しだけ調べたのですが、まだ詳しくは…。非課税だからお得、と聞くのですが、課税されないだけでそんなにお得になるのでしょうか?

みずほ

はい、お得になりますよ。

みずほ

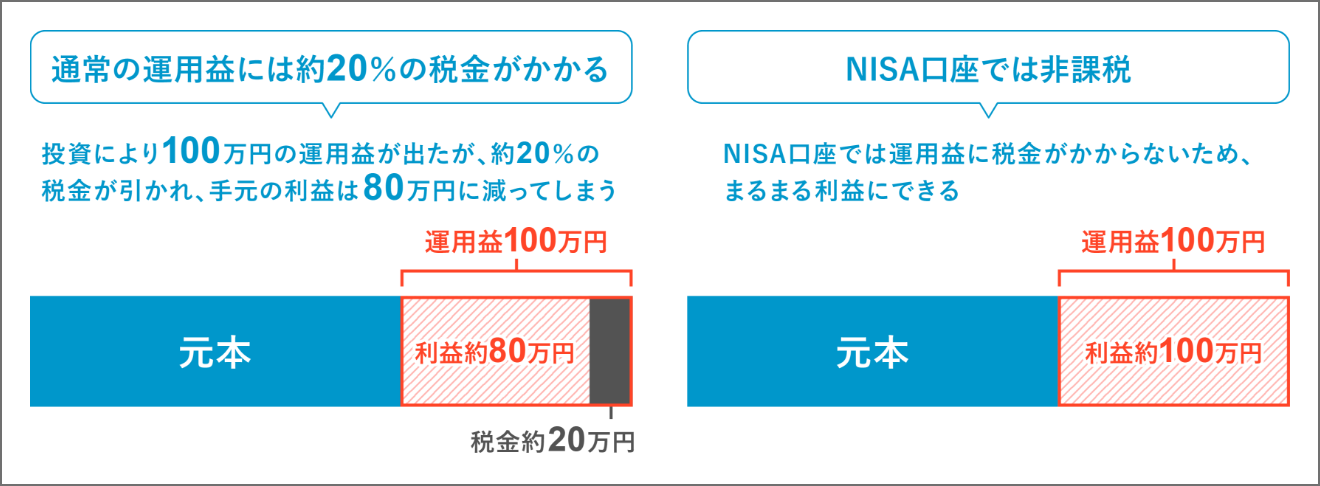

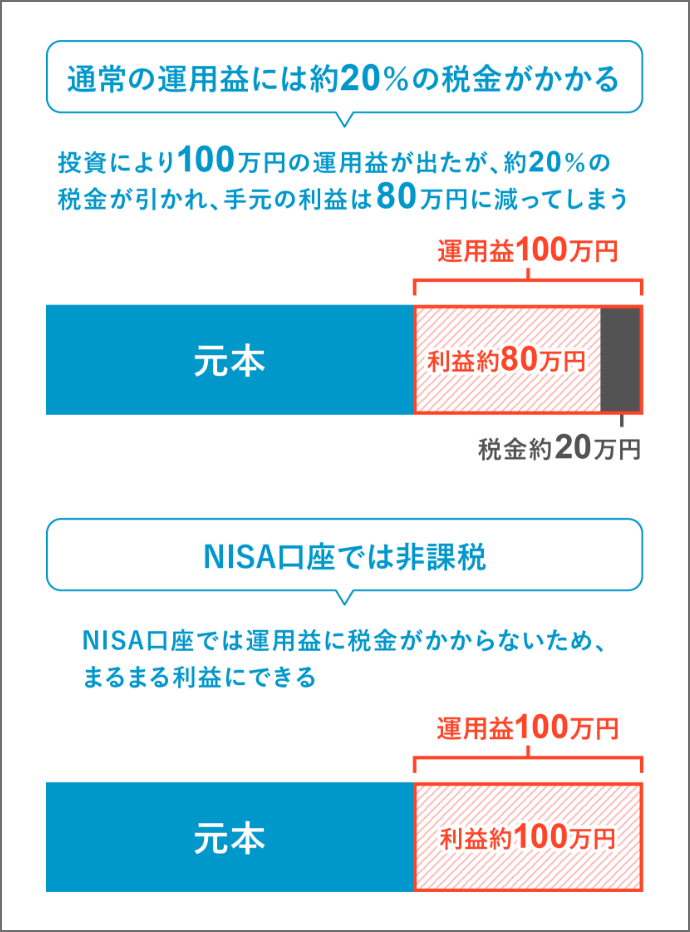

投資で生まれた利益には、通常約20%が課税されます。例えば、100万円の利益が出た場合は、税金分が差し引かれて、実際にもらえる利益は約80万円になってしまいます。

みずほ

一方、もしNISA口座でお取引していた場合は、約20%分が非課税になりますので、100万円がそのままもらえます。約20万円分がお得になりますね。

相談者

なるほど。それはお得ですね。

相談者

でも、NISAって投資ですよね?投資で損したというニュースも見たことがありますし、ギャンブルにも近いのでは?と不安があります。

みずほ

確かに投資である以上、お金が減るリスクはゼロにはなりません。

私は20代のときに投資を始めたのですが、実は当初、そのリスクが不安でした。

相談者

へえ、プロでも最初は不安なのですね。

みずほ

ええ、初めは誰でも不安なものですよ。

みずほ

ひと口に投資と言っても、利益やリスクには振れ幅がありますので、リスクの範囲内で運用方法や商品を選ぶことが重要です。

みずほ

さらに、資産形成は資産と時間を分散させて、長期保有することでリスクを低減させられると言われています。

相談者

一度にまとめて購入するより、コツコツ時間をかけて購入するほうが、リスクを減らせるということですか?

みずほ

その通りです。この考え方は「ドル・コスト平均法」といいます。投資商品の単価が高いときも低いときも、どちらも同じ金額で長期的に購入し続けていくと、全体の購入平均単価は、市場価格の影響を受けにくくなるという効果があります。

みずほ

長期的な資産形成を行ううえで、有効な方法のひとつと考えられているのですよ。

相談者

そうなのですね!

こうした考え方を理解していけば投資への不安も減っていきそうです。

みずほ

また、NISAを始めたいけれど、自分で運用するのは不安もあるし、時間もない、という方におすすめなのが、「投資信託」です。

みずほ

投資信託は運用の専門家(運用会社)が投資方針に基づき、株式や債券等に分散投資して運用するものです。運用のプロにまかせることができるので、初心者の方でも始めやすいですよ。

相談者

なるほど。

でも、NISAの商品をどのように選べばよいか分からなくて…

みずほ

それでしたら、まずは投資枠のご説明をいたしますね。NISAにはつみたて投資枠と成長投資枠がございます。つみたて投資枠は長期の積立や分散投資に適しており、金融庁が定める条件を満たした厳選された商品が揃っています。

みずほ

初めてのNISAは、このつみたて投資枠の商品から始められる方も多いのですよ。

このあと、相談者はつみたて投資枠と成長投資枠の違いや、新しいNISAの制度などを案内してもらいました。NISAについて理解を深めた相談者が次に気になるのは、将来に向けてどのくらいの金額を用意すべきかという点です。

60代からお金が足りない!?

将来の不足金額を算出しよう

相談者

NISAの積立額は月1万円くらいでも良さそうでしょうか?

日々の生活も何かと物入りであまり余裕がなく…。

みずほ

まずは、現在の収支と将来必要になるお金を算出してみませんか?積み立てるべき金額の目安と、今使えるお金を把握できますので、計画を立てやすくなりますよ。

みずほ

ちなみに、毎月の収支は把握されていますか?

相談者

多少は家計簿を付けているのですが、将来の見立てまでは追いついていなくて…。

みずほ

それでしたら、ライフデザイン・ナビゲーションというみずほ銀行のツールを使って、将来必要なお金を計算してみましょう。

みずほ

・・・・・・(収支入力中)

お子さまの教育費はどのくらいをお考えですか?

相談者

すべて国公立と考えて1人600万円程度を想定しています。

みずほ

きちんと調べていらっしゃるのですね。

みずほ

ところで、私立への進学や、遠方での一人暮らしを希望された場合の費用については、想定されていますか?

相談者

想定していませんでした。その場合は、どのくらいの費用になりますか?

みずほ

すべて私立ですと、お1人につき約1,300万円で計2,600万円程度が必要になりますね。

相談者

2,600万円はさすがに…

でも私立大学や一人暮らしはさせてあげたいです。

みずほ

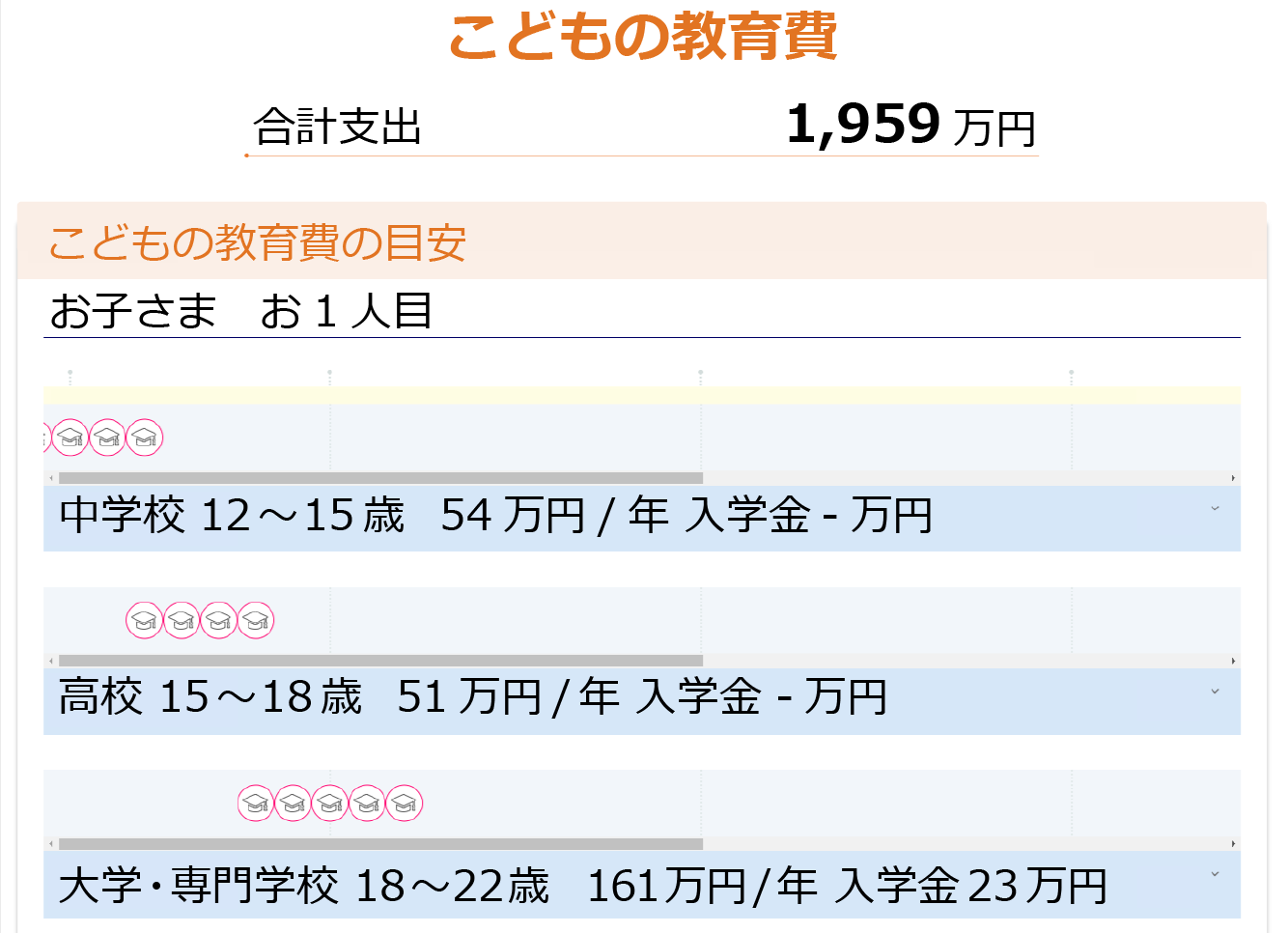

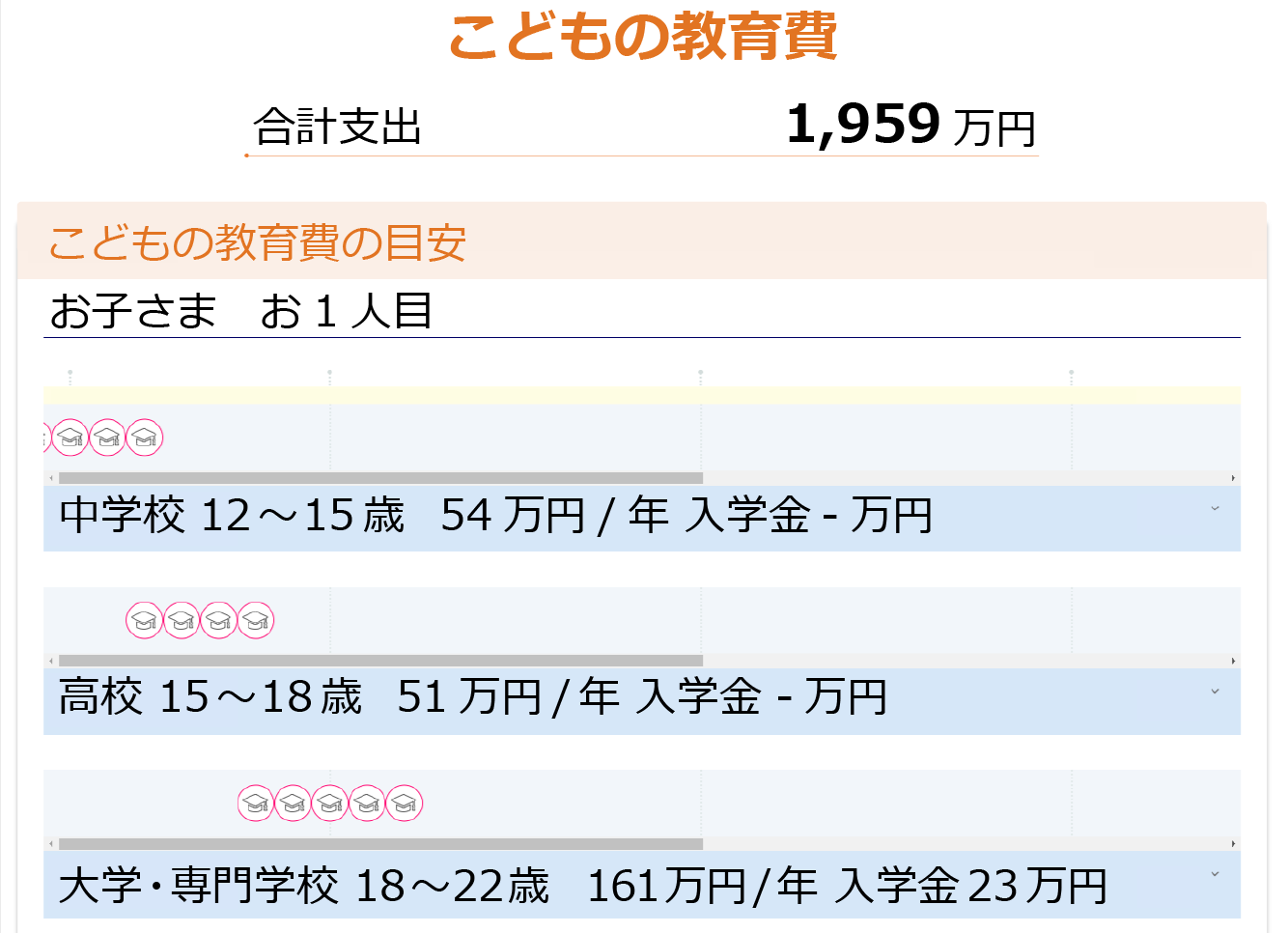

それでしたら、仮に高校までを公立、大学は私立へ進学し、一人暮らしされると想定して入力いたしますね。お子さまお二人分で1,959万円の確保が必要です。

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

相談者

こんな額になるのですね。ちょっと不安になってきました。

みなさんよく子どもを大学まで行かせていますね。

みずほ

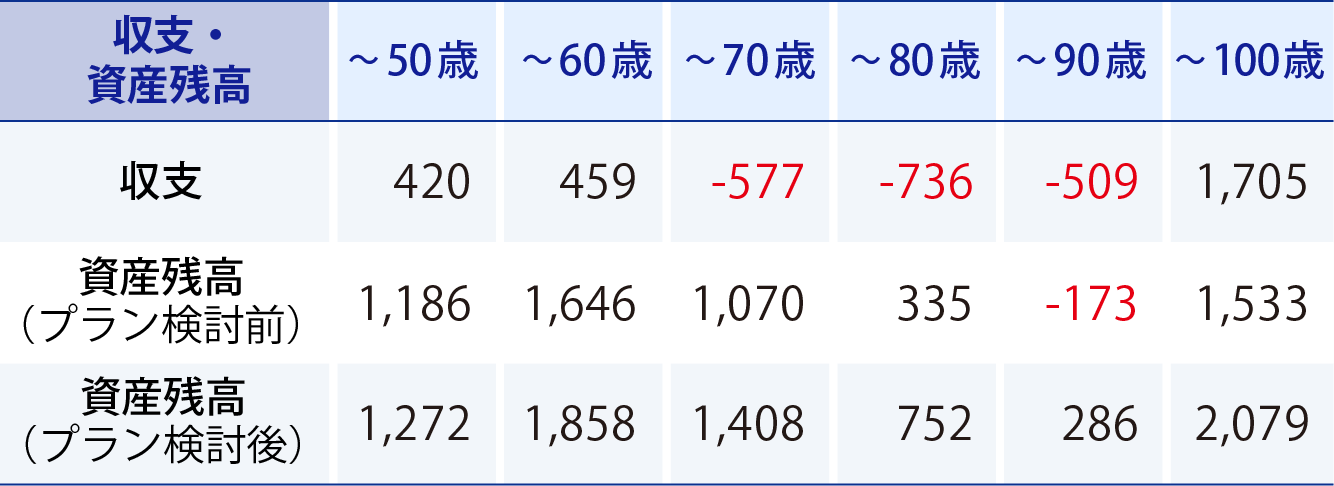

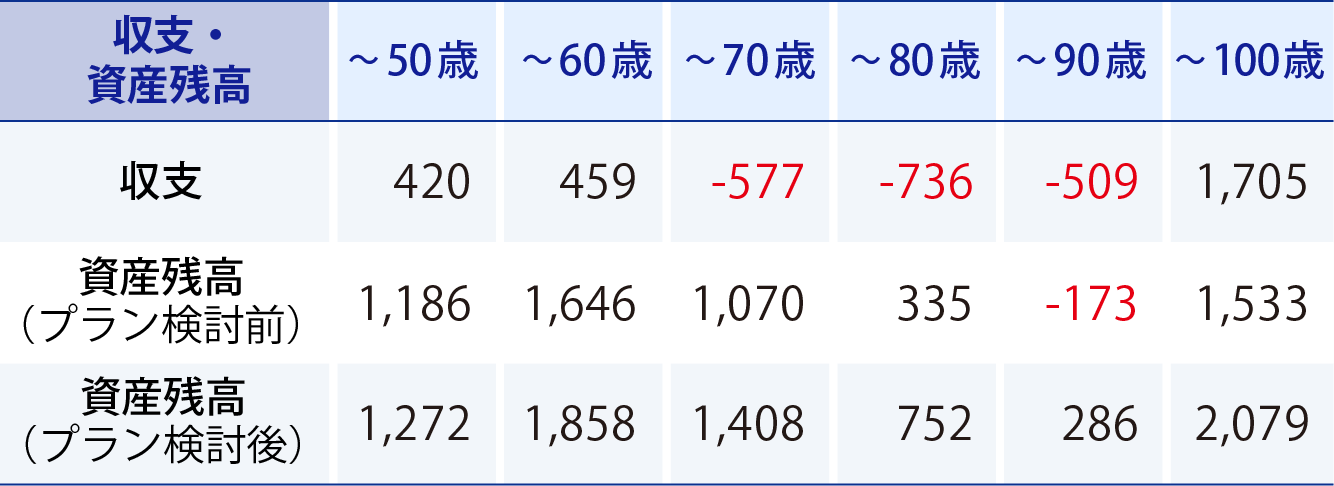

本当ですよね。それでは、教育費に加えて、生活費や住宅ローンの残金、現在のご預金などを加味して、年代別に将来の収支を算出いたします。

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

みずほ

こちらによりますと、60歳になるまでは年間460万円ほどの余裕資金がありますが、60代からは500~700万円の赤字が続いて資産が減り、80代で資産が170万円ほど足りなくなっています。

みずほ

万が一のときのためのことも考えると、資産をあと300万円程度は用意しておきたいですね。

相談者

具体的にどの年代から不足するかも分かるのですね。先ほどお話ししたように今捻出できる金額は月々1万円程度なのですが、その程度で将来300万円も増やせるものなのでしょうか?

みずほ

ご安心ください!ここから一緒にどう備えていくべきか考えていきましょう。

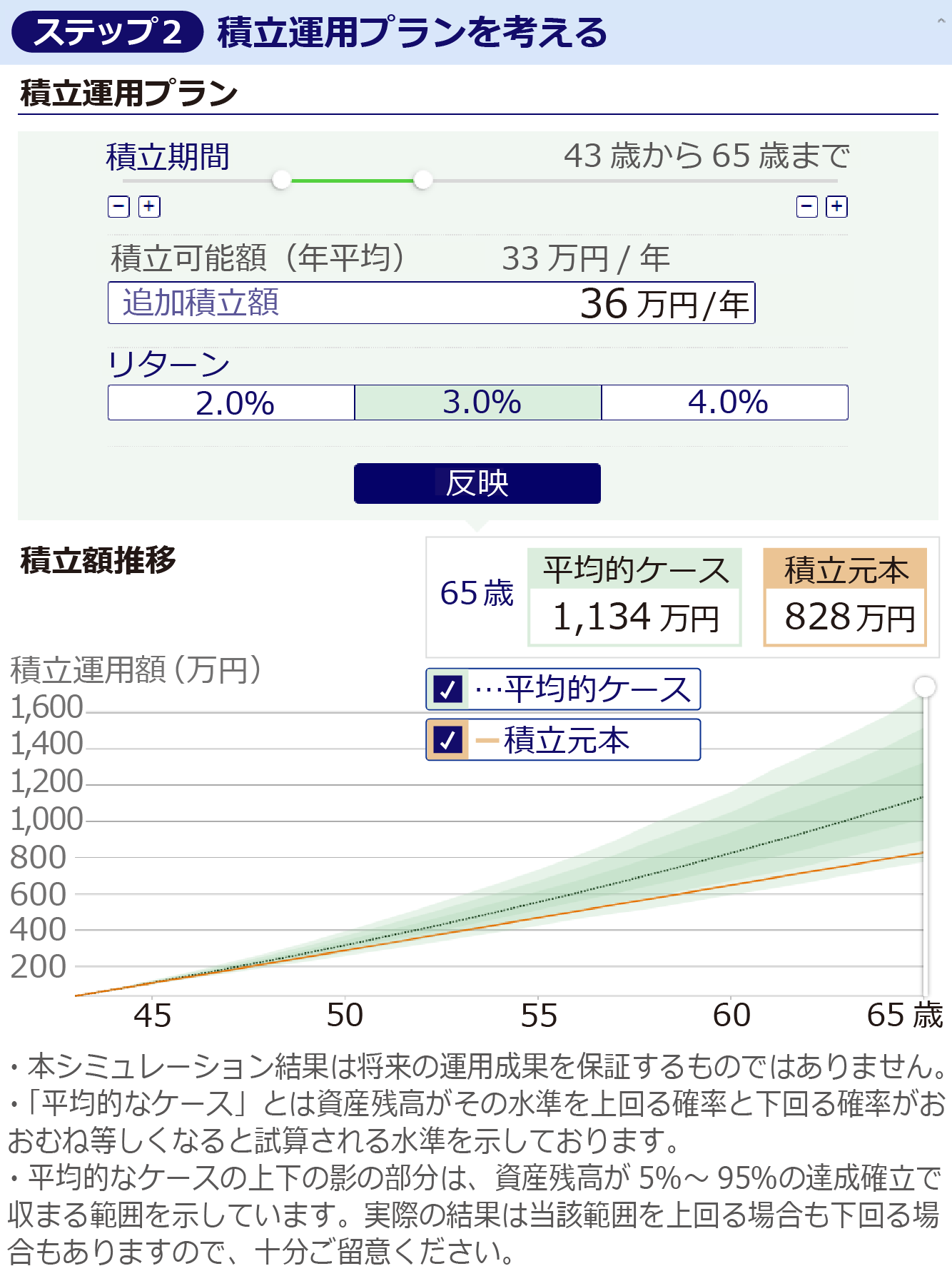

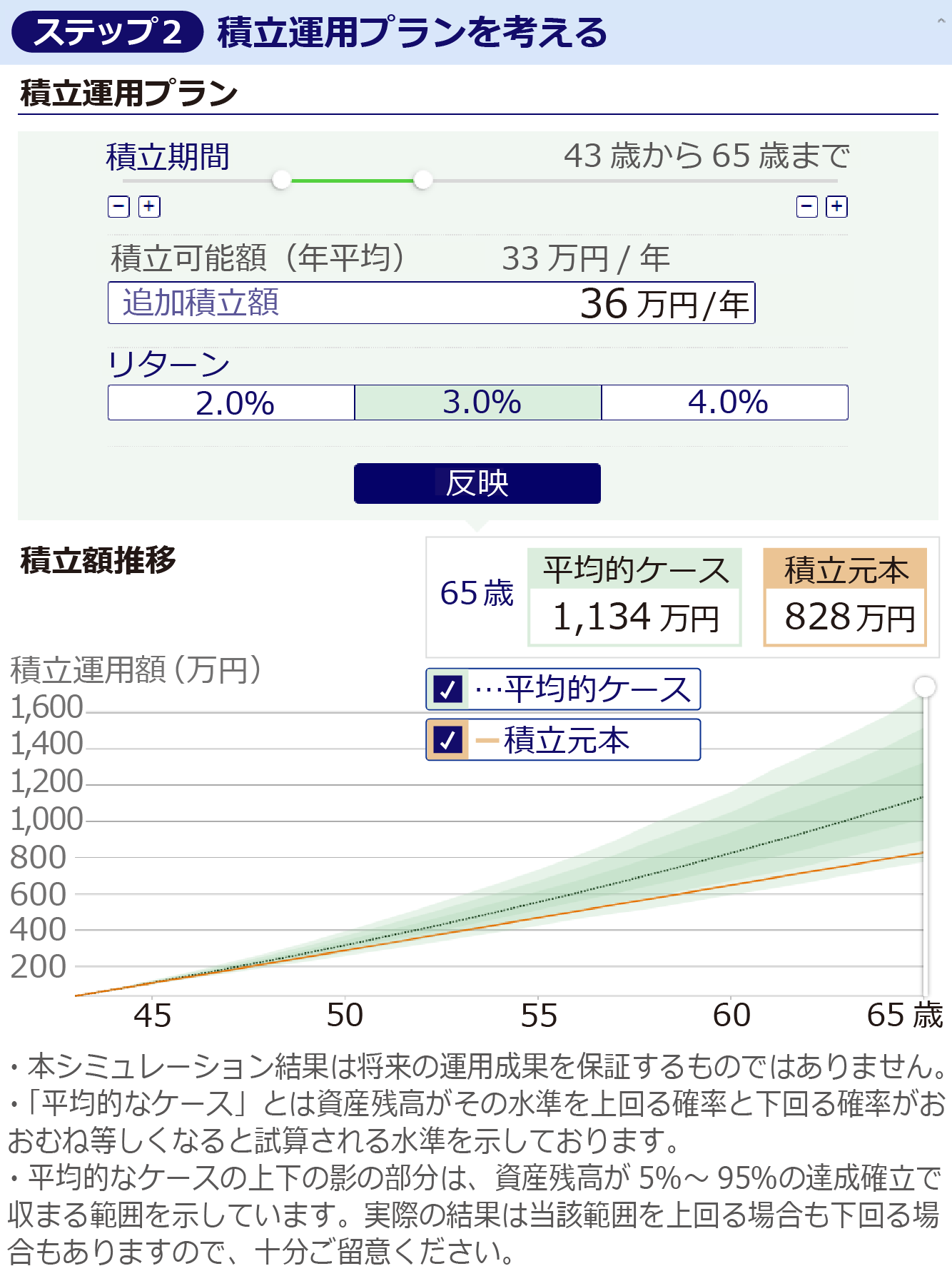

積立シミュレーション

不足額をどう補う?

みずほ

それでは、積立のシミュレーションをみてみましょう。

みずほ

まず、65歳までに300万円をプラスするのであれば、今から65歳まで月3万円の積立を行えば、リターンを平均的に見積もっても1,134万円にまで増やすことができます。元本が828万円なので、306万円増える計算です。

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

※ライフデザイン・ナビゲーションのシミュレーション画面より抜粋

相談者

月3万円も必要なのですね……。

みずほ

金額だけ見ると大きいと思われるかもしれませんが、相談者さまの場合、貯蓄がございますので、年間の投資可能な金額は33万円と算出されています。

おおよそ月2.75万円なので、あと3,000円程度の節約で達成できますよ。

相談者

思ったより積立に使えるお金があるのですね。自分の感覚だけでは分かりませんでした。

相談者

それでも、子どもの習い事も増やしたいので、今3万円使えたとしても、すべてを積立にまわすのは現実的ではないかもしれません。

みずほ

それでしたら、先ほど支出を確認したときに拝見した定期預金の積立金をNISAにまわすのも良いかと思います。

みずほ

定期預金の金利はお客さまの場合、最大でも0.3%程度ですが、例えば世界株式の投資信託は15年保有すれば6~14%の成果が出ると試算できます。

みずほ

長期的にみると、定期預金に支払っている月3万円はNISAにまわすほうが、試算上ですが運用益は多いと出ています。

相談者

なるほど、それはいいですね。

それなら今までの分も満期がきたらNISAにまわしたいと思います。

みずほ

そうですね。今定期預金に入っているものを満期解約後にNISAにまわせれば、月5~6万円は投資できると思いますよ。

相談者

なんだか、希望がでてきました!

相談者

これくらい資金があるのであれば、先ほどNISAのときに説明いただいた成長投資枠をやってみてもよさそうです。

みずほ

ええ、成長投資枠はより多くの選択肢の中から商品を選択でき、アクティブファンドも多いです。詳しくご説明しましょう。

広がるお金の世界

成長投資枠やiDeCoはやるべき?

みずほ

まず、インデックスファンドとは、市場全体の動きに連動する値動きをするので、利益が安定しやすい投資信託のことでしたね。

みずほ

アクティブファンドは、市場平均よりも大きな運用利益をめざすため、リターンも大きいのですが、その分のリスクもあります。

相談者

リターンは欲しいのですが、リスクと聞くと怖いんですよね。

みずほ

相談者さまは、ライフデザイン・ナビゲーションによって資金に余裕があることが分かりましたね。ですので、先ほどお話しした不足する300万円をカバーするための月3万円の積立は、つみたて投資枠のインデックスファンドでまかない、残りの資金を成長投資枠で活用するのであればリスクを低減できると思いますよ。

相談者

確かに、先々使う予定のあるお金はリスクの少ない商品で増やし、残りの資金で少し積極的に利益を狙うという、2軸で進めるのが良さそうです。

みずほ

はい。NISAは月々の金額を変えられるので、投資の勉強として、まずは少額から始めても良いかもしれません。

みずほ

また、つみたて投資枠のなかでもアクティブファンドを選べますので、そちらに投資するという方法もございます。

相談者

そうなんですね!

とりあえず、名前をよく聞く人気の商品を選ぼうと思っていました。

みずほ

それもひとつの方法ですが、お客さまの目標額やリスクの許容度に合わせて、商品を組み合わせていくのもおすすめですよ。具体的にどんなものか、商品をご案内しますね。

みずほ

まずはこちらのパンフレットをご覧ください。

みずほ銀行では厳選したアクティブファンドを取り扱っております。

みずほ

左の折れ線グラフは月々3万円を約15年間積立投資した場合の、過去データに基づくシミュレーションです。

みずほ

例えば、「未来の世界」と「キャピタル世界株式ファンド」ですと、このような運用想定となっています。商品はリスクとリターンのバランスを考慮しながら決めていただくのがよいかと思います。

みずほ

気になる商品がございましたら、過去の値動きもご覧いただけますよ。

相談者

なるほど。それなら、私はまだ初めてのNISAですし、つみたて投資枠のなかで、インデックスとアクティブを検討してみたいですね。この「未来の世界」のことをもう少しお伺いしていいですか?

みずほ

はい、もちろんです。

・・・・・・(ご説明中)

相談者

また、NISAとともによく話を聞く「iDeCo」とは、どのような制度ですか?

みずほ

iDeCoとは、個人型の確定拠出年金制度で、老後の資金準備を目的とした制度です。原則60歳まで引き出せません。

相談者

そうなのですね。

みずほ

はい。お客さまのご資産は、60代から赤字になる計算ですので、今から少しずつ老後の積立を始めるのもおすすめです。

みずほ

NISAは運用によって生じた利益が非課税となりますが、iDeCoは掛金が所得控除となるという違いがあります。

みずほ

iDeCoの制度について、もう少し詳しくご説明いたしましょうか?

相談者

お願いします!

みずほ

・・・・・・(ご説明中)

相談者

なるほど、制度のことがよく分かりました。一旦持ち帰って、夫と相談しても良いでしょうか?

みずほ

かしこまりました。

大切なお金のことですので、私も一度話し合われるのが良いと思います。

相談者

今日は色々と一度に聞けて、ずっと思い悩んでいたNISAもどうにか始められそうです!

みずほ

よかったです。

対面であれば、疑問に対してもその場でお答えすることができ、理解も深まるので「聞けるから、早い」とおっしゃってくださる方が多いのです。

相談者

分かります…!

本当は自分でしっかり調べてからと思っていたのですが、結局時間が経ってしまって。

相談者

対面で話すと分からないことも納得するまで聞けるので、早いだけではなく、きちんと理解してから始められるのがうれしいです。ありがとうございました。

みずほ

またのご来店をお待ちしております。本日はありがとうございました。

相談者さんはこのあとご家庭で話し合われ、後日みずほNISAカフェセミナーへご夫婦でご来店。再度商品の説明を受け、納得したうえで積立を開始。月々5万円の積立をつみたて投資枠で開始し、追加でiDeCoへの月1万円の投資も始められました。

今回のご提案

■NISA つみたて投資枠 月5万円

・インデックスファンド 月3万円

・アクティブファンド 月2万円

■定期預金

・解約して0円 今までの積立分も満期解約

■iDeCo 月1万円

・月1万円

NISA制度に関するご注意事項

- NISAでは、すべての金融機関を通じて、口座開設する年の1月1日時点で18歳以上の個人のお客さまが基本的にお一人さま1口座に限り口座を開設いただけます(金融機関等を変更した場合を除く)。一定の手続きのもとで、金融機関の変更が可能ですが、金融機関の変更を行い、複数の金融機関で口座を開設した場合でも、各年において1つの口座でしか上場株式等を購入することができません。また、口座内の上場株式等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の投資枠を利用した場合、その年分について金融機関を変更することはできません。

- NISAでは、年間投資枠(つみたて投資枠120万円/成長投資枠240万円)と非課税保有限度額(1,800万円/うち成長投資枠は1,200万円まで)が設定され、NISA口座内の上場株式等を売却した場合、その売却した上場株式等が費消した非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

- NISA口座の開設が承認されなかった場合、当該NISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱われ、買い付けた上場株式等から生じる配当所得および譲渡所得等については、遡及して課税されます。

- NISAでは、税務上損失はないものとされ、特定口座や一般口座との損益通算はできません。また、譲渡損失の繰越控除もできません。

- 投資信託の分配金のうち、元本払戻金(特別分配金)はそもそも非課税であり、NISAによるメリットを享受できません。

- NISAで公募株式投資信託をご購入の際、海外休業日による振替日の変更や分配金の発生により、年間投資枠を超過して購入される場合があります。その際、超過した部分は課税口座で購入されます。

- 特定口座または一般口座で保有する上場株式等や、2023年以前のNISAやジュニアNISAを利用して保有する上場株式等を、2024年以降に開設されたNISA口座へ移管することはできません。

- つみたて投資枠では、積立契約(累積投資契約)の締結に基づき定期かつ継続的な方法により、投資信託の購入が行われます。なお、年間投資枠120万円を超える積立契約をすることはできません。

- つみたて投資枠に係る積立契約(累積投資契約)により購入された投資信託の信託報酬等の概算値が原則として年1回通知されます。

- 基準経過日(NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日および同日の翌日以後5年を経過した日ごとの日をいう)における口座開設者の氏名・住所の確認が必要となります。また、期間内(基準経過日から1年を経過する日までの間)に確認ができない場合には、NISA口座への上場株式等の受け入れができなくなります。

- みずほ銀行では、NISA口座の開設にあたって「投資信託総合口座」が必要となります。

- みずほ銀行では、NISAを利用して購入できる金融商品のうち、公募株式投資信託のみを取り扱っており、つみたて投資枠と成長投資枠の対象商品はみずほ銀行が選定する、一定の条件を満たす公募株式投資信託に限ります。

- みずほ銀行では、NISA口座と課税口座の両方で同一銘柄を保有する場合、個別元本が合算されます。

- NISAに関する注意事項等については、掲載日現在のものです。

投資信託ご購入に関するご注意事項

- 投資信託は預金等や保険契約ではありません。

- 投資信託は預金保険機構および保険契約者保護機構による保護の対象ではありません。

- みずほ銀行が取り扱う投資信託は、投資者保護基金による保護の対象ではありません。

- 投資信託の運用による利益および損失は投資信託をご購入のお客さまに帰属します。

- 投資信託は、その信託財産に組み入れられた株式・債券・リートなどの価格が、金利変動・為替変動、その発行者等に係る信用状況の変化などで変動し、基準価額(外国籍投資信託の場合は1口あたり純資産価格)が下落することにより損失を被り、投資元本を割り込むことがあります。外国籍投資信託は上記に加えて、外貨建てでは投資元本を割り込んでいない場合でも、為替変動により円換算ベースで損失を被り、投資元本を割り込むことがあります。

- みずほ銀行は投資信託の販売会社であり、投資信託の設定・運用は投資信託委託会社(外国籍投資信託の場合には管理会社)が行います。

- 投資信託の購入から換金・償還までの間に直接または間接的にご負担いただく費用には次のものがあります。

- *購入時手数料:最大3.575%(税抜3.25%)

- *運用管理費用(信託報酬):最大年率2.31%(税抜2.1%)

- *信託財産留保額:最大0.50%

- *監査費用・売買委託手数料等その他費用:実際の費用の種類・額および計算方法はファンドにより異なります。お客さまにご負担いただく費用等の合計額は、購入金額や保有期間等に応じて異なりますので表示することができません。

- 一部の投資信託には、信託期間中に中途換金できないものや、換金可能日時があらかじめ制限されているものもあります。

- 投資信託をご購入の際は、みずほ銀行がお渡しする最新の「投資信託説明書(交付目論見書)」および「目論見書補完書面」等の内容をご確認のうえ、ご自身でご判断ください。各書面はみずほ銀行の支店および出張所等の店舗(一部を除きます)にご用意しております。なお、みずほインターネット専用投信については、店舗等でのご相談や商品に関するご説明等は行っておりません。

その他のご注意事項

【つみたて投資枠での積立投信のお申込】

- NISAの開設にあたっては、金融機関を通じて申請し、税務署による審査が必要です。

- NISA口座が承認不可となった場合、つみたて投資枠に係る積立契約(累積投資契約)については、自動的に解約(中止)となります。

- NISA口座が承認不可となった場合に、既に当該NISA口座で買い付けた上場株式等(公募株式投資信託を含む)があるときは、原則、特定口座へ払い出しされます。ただし、特定口座が開設されていない場合や同一の上場株式等(公募株式投資信託を含む)を一般口座で保有されていたときは一般口座に払い出しされます。

【成長投資枠での積立投信のお申込】

- NISAの開設にあたっては、金融機関を通じて申請し、税務署による審査が必要です。

- NISA口座が承認不可となった場合、積立契約(累積投資契約)については、課税口座での買付が継続されます。

- NISA口座が承認不可となった場合に、既に当該NISA口座で買い付けた上場株式等(公募株式投資信託を含む)があるときは、原則、特定口座へ払い出しされます。

ただし、特定口座が開設されていない場合や同一の上場株式等(公募株式投資信託を含む)を一般口座で保有されていたときは一般口座に払い出しされます。

iDeCoに関するご留意事項

- 原則、60歳まで途中のお引出、脱退はできません。運用商品はご自身でご選択いただきます。運用の結果によっては損失が生じる可能性があります。

- 加入から受取が終了するまでの間、所定の手数料がかかります。

- このほかにもiDeCoについてご留意いただきたい事項がございます。詳しくは各種制度チラシをご確認ください。

(2025年11月28日現在)

NISA

NISA 資産形成・資産運用セミナー

資産形成・資産運用セミナー LINE相談

LINE相談 来店予約

来店予約