投資信託の仕組みと特徴

掲載日:2020年7月14日投資信託

様々な金融商品の中でも、人生設計に応じた資産運用を行う手段として投資信託への関心が高まっています。投資信託を始めるにあたり、まずは基本的なしくみを理解しておきましょう。

投資信託とは

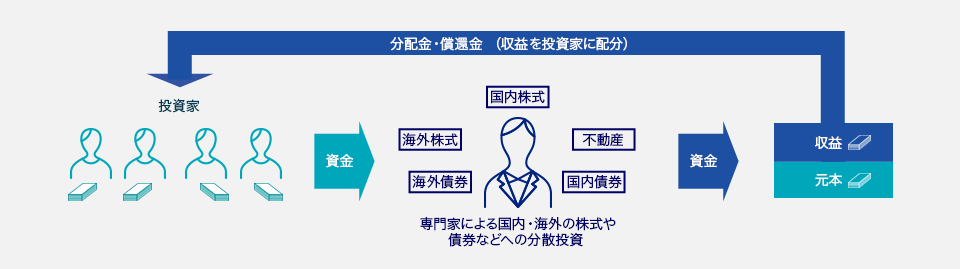

投資信託とは、多くのお客さま(投資家)から集めた資金をひとつにまとめて、運用の専門家が国内外の株式や債券やリート(不動産投資信託)等に分散投資を行い、これによって得た収益をお客さまに還元することを目指す金融商品のことです。

- 公社債投資信託…主に安定運用を目指すものが中心で、元本割れとなった場合、追加設定を行うことができません。

- 株式投資信託…国内株式型、海外株式型のほか、公社債等を組み合わせたバランス型等があります。また、日経平均株価やTOPIX(東証株価指数)等の指標に連動する運用成果を目指すインデックス型と、市場平均を上回る運用成果を目指すアクティブ型に分類されます。

投資信託の特徴

投資信託はつぎのような特徴から、注目を集めています。

1. 少額からの投資が可能

投資信託は、お客さまの資金を集め、一定の金額にまとめて運用を行います。そのため、個人の資金では投資が難しい市場での運用や、多額の資金が必要な運用を、少額の資金から行うことができます。

2. 専門家による効率的な資産運用

投資信託は、運用の専門家である投資信託委託会社が、情報収集力や調査・分析力などを駆使し、効率的に資産運用を行います(結果として、個人で銘柄選択や有価証券の売買等を行なった方が高い運用成果をあげられる場合もあります)。

3. 分散投資でリスクが低減

値動きのある資産への投資は、複数の銘柄に投資(分散投資)することで、価格が大きく変動するリスクをおさえる効果があります。

1つの銘柄だけに投資していた場合、その銘柄が値下がりするとその影響をそのまま受けてしまいます。リスクを減らしつつリターンを求めるには、複数の銘柄に資金を分けて分散投資する必要があります。投資信託では、投資先を複数に分けることで、値下がりなどのさまざまなリスクを分散・軽減することができます。

投資信託のリスクとリターン

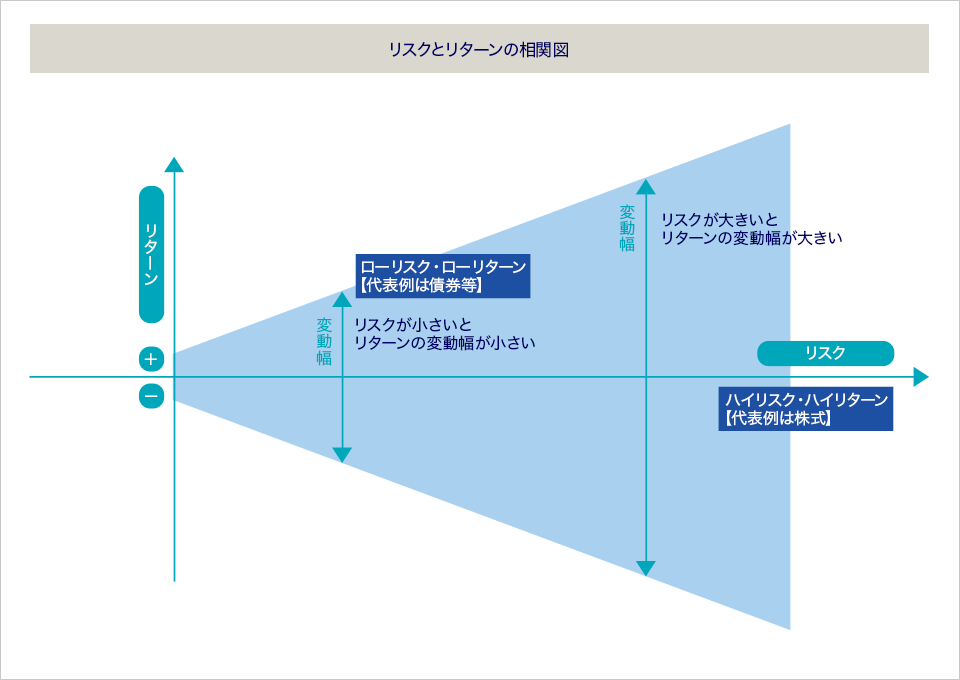

投資信託では、投資した資産の値動きの幅をリスクといい、投資によって得られる収益のことをリターンといいます。

この2つは、一般的に大きなリターンを期待するほどその分リスクも大きくなり、リスクを抑えようとするとリターンも小さくなるという関係にあります。価格変動の幅が大きい商品は、元本を大きく割ることもありますが、その一方で大きなリターンを期待できる可能性もある、ということがいえます。また、リスクを軽減する方法には「分散投資」と「長期投資」という手段があります。

投資信託は、預貯金とは違い元本の保証がないので、高いリターンが得られることもあれば、逆に投資額を下回ってしまう可能性もあるということを常に念頭においておく必要があります。

投資信託のお申込・お取引

みずほインフォメーションダイヤル

音声ガイダンスに従って[3][#]を押してください。

受付時間:平日 9時00分~17時00分

- *12月31日~1月3日、土・日曜日、祝日・振替休日はご利用いただけません。

- *海外からのご利用などフリーダイヤルをご利用いただけない場合(通話料有料)

042–311–9210

音声ガイダンスに従って[3][#]を押してください。

運用のご相談にあたっては、お客さまにより適した商品のご案内をするために、資産運用のご経験、投資の目的、ご年齢等を確認させていただく場合がございます。

75歳以上の方には、お取引店へのご連絡をお願いする場合がありますのであらかじめご了承ください。

- *記事内の情報は、本記事執筆時点の情報に基づく内容となります。

投資信託ご購入にあたっての注意事項

- 投資信託は預金等や保険契約ではありません。

- 投資信託は預金保険機構および保険契約者保護機構による保護の対象ではありません。

- みずほ銀行が取り扱う投資信託は、投資者保護基金による保護の対象ではありません。

- 投資信託の運用による利益および損失は投資信託をご購入のお客さまに帰属します。

- 投資信託は、その信託財産に組み入れられた株式・債券・リートなどの価格が、金利変動・為替変動、その発行者等に係る信用状況の変化などで変動し、基準価額(外国籍投資信託の場合は1口あたり純資産価格)が下落することにより損失を被り、投資元本を割り込むことがあります。外国籍投資信託は上記に加えて、外貨建てでは投資元本を割り込んでいない場合でも、為替変動により円換算ベースで損失を被り、投資元本を割り込むことがあります。

- みずほ銀行は投資信託の販売会社であり、投資信託の設定・運用は投資信託委託会社(外国籍投資信託の場合には管理会社)が行います。

- 投資信託の購入から換金・償還までの間に直接または間接的にご負担いただく費用には次のものがあります。

- *購入時手数料:最大3.575%(税抜3.25%)

- *運用管理費用(信託報酬):最大年率2.31%(税抜2.1%)

- *信託財産留保額:最大0.50%

- *監査費用・売買委託手数料等その他費用:実際の費用の種類・額および計算方法はファンドにより異なります。お客さまにご負担いただく費用等の合計額は、購入金額や保有期間等に応じて異なりますので表示することができません。

- 一部の投資信託には、信託期間中に中途換金できないものや、換金可能日時があらかじめ制限されているものもあります。

- 投資信託をご購入の際は、みずほ銀行がお渡しする最新の「投資信託説明書(交付目論見書)」および「目論見書補完書面」等の内容をご確認のうえ、ご自身でご判断ください。各書面はみずほ銀行の支店および出張所等の店舗(一部を除きます)にご用意しております。なお、みずほインターネット専用投信については、店舗等でのご相談や商品に関するご説明等は行っておりません。